在P2P各種網貸業務類型中,抵押貸依然占據著主要地位,其中尤以房產抵押和車輛抵押為主。盈燦咨詢日前發布了針對車輛抵押貸款(下稱車貸)的報告,報告顯示,車貸占行業總成交量的5.05%。

但車貸作為網貸行業傳統業務,其成交量增速不及整體增速,收益率也一路下降。同時,車貸容易出現重復抵押的問題,違約后的變現也是一大難題。

界面新聞了解到,車輛抵押貸款在P2P網貸行業業務廣泛存在。根據網貸之家的統計數據,剔除問題平臺后,有301家以車輛抵押貸款為主要產品的P2P網貸平臺。

盈燦咨詢研究員劉歡認為,車貸廣泛存在的原因在于模式較為成熟,由于其標準化程度高、模式易復制、業務擴張性較好。

從成交量來看,這些平臺在2015年1-7月車貸總體成交量達到193.6億元,占據行業總體成交量的5.05%。車貸月均復合增長率達到12.14%,但這一增速不及網貸行業整體增速(14.94%)。

從收益率來看,車貸綜合收益率也呈現一路下降的態勢,不過略高于P2P網貸整體綜合收益率。至7月份,P2P網貸行業車貸的綜合收益率達到14.32%,略高于行業平均綜合收益率13.58%。

值得注意的是,還有2%的平臺綜合收益率在36%以上。根據最新發布的《最高人民法院審理民間借貸案件適用法律若干問題的規定》,如果借貸雙方約定的利率超過年利率36%,則超過部分的利息將被認定無效。

借款期限上,車貸業務以短標為主,平均借款期限介于3-4月之間。劉歡稱,這是因為相對于其他固定資產來說,汽車的價值較低,使用年限較短,汽車價值折舊較快,較短的借款期限能夠降低汽車價值快速下降的風險。

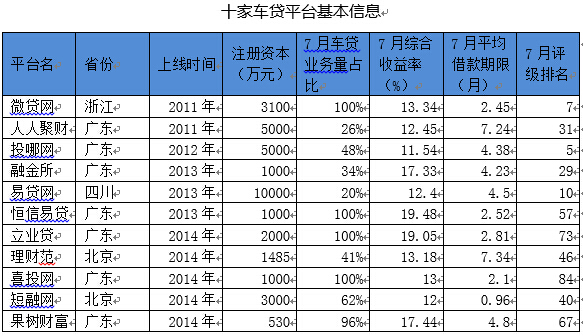

報告選取了10家樣本平臺進行分析。其中微貸網、喜投網、立業貸、恒信易貸為純車貸平臺,其余平臺的車貸業務量占比也高達20%以上。

報告顯示,這10家平臺累計成交量占301家平臺總成交量的近七成(27.1億元),7月301家網貸平臺的車貸成交量40.9億元。

其中,微貸網作為純車貸平臺,成立時間較早,已經位居車貸領域的龍頭地位,7月成交量高達14.5億元,遙遙領先。另外,投哪網、融金網的車貸業務量占比也超過30%,單月成交量也過億元。

車貸人氣較高,微貸網、人人聚財、果樹財富、喜投網滿標用時均低于5秒,短融網、立業貸滿標用時相對較長,不過單標滿標用時均不超過2分鐘。

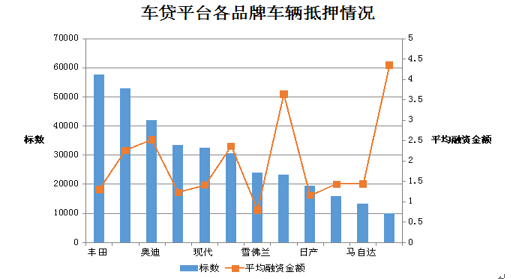

報告還選取了2015年以來,上述10家成交信息較為詳細的平臺,得到62萬個P2P車貸案例。可以發現,前十大車輛抵押品牌被德系(4個)、日韓系(4個)和美系(2個)瓜分,國際大廠的汽車更受到P2P車貸抵押市場的青睞。其中,日系的豐田和德系的寶馬是P2P車貸平臺上被用來抵押最多的兩種汽車品牌。前十大品牌汽車多數平均融資金額介入1-5萬元之間。當然,也有部分頂級品牌如法拉利、古思特、歐陸、總裁的汽車價格昂貴,相應融資金額較高,平均融資金額在50萬元以上。

在車貸業務快速發展的同時,也難免存在一些問題。劉歡認為,首先,存在多次抵押現象。借款人將車輛抵押給平臺或者擔保公司外,又通過典當行或者地下錢莊將車輛抵押出去。其次是車輛的貶值和變現問題。當借款人出現違約后,車輛如何快速的變現也是一大難題。比如車輛違章較多導致無法迅速變現,同時市場的變化也帶來車輛的貶值風險。

不過,在P2P行業中,這種實物抵押的模式風險依然相對較低。同時,私人汽車保有量越大,其車貸市場的潛力越大。劉歡表示,隨著私人汽車保有量的逐年增加,未來車輛抵押貸款的市場前景依然十分可觀。

推薦閱讀

8月,集合信托產品的平均收益率呈現出明顯下滑的趨勢。界面新聞梳理了5月份以來,最近4個月的集合信托產品的發行情況,具體如下表所示:>>>詳細閱讀

地址:http://www.brh9h.cn/a/shuju/20150902/296977.html

網友點評

網友點評

精彩導讀

精彩導讀

科技快報

科技快報 品牌展示

品牌展示